中国人民币离岸金融中心的建立已经迈出了一小步,在香港开展了人民币离岸的相关业务,且业务规模也与日俱增。将香港建设成为人民币离岸金融中心有着独特的优势。因此,人民币离岸金融中心市场的建立势在必行,但是要登陆欧美发达国家,还为时尚早。而对于中国香港乃至于东南亚地区,无论是从地理因素还是经济因素考虑,都是建立人民币离岸金融中心的合适位置。......

2023-07-19

以发展的观点来看,人民币国际化是必然趋势。但它给中国经济带来效益的同时,也会产生相应的成本。建立人民币离岸金融市场对中国不利的方面最主要有以下三点:

(一)对现存宏观调控制度的冲击

建立人民币离岸金融中心以后,大部分游资热钱都会瞄准离岸金融中心市场,主要是因为离岸金融中心市场自由度较高,因而使国际市场上人民币存量大幅增高。这就必然会削弱中国央行对人民币的控制能力,进而影响到国内财政政策以及货币政策的实施效果。例如,当中国面临通货紧缩的困扰时,货币政策就会适当调整成扩张性的货币政策,降低利率,加大投资的力度。但这也会使市场上流通的人民币大量流出,投机者、热钱持有人、普通境外投资者都会将手中的人民币投向其他市场。这样,就会导致货币政策相对失效或是削弱货币政策的实施效应。

(二)适度监管的难度

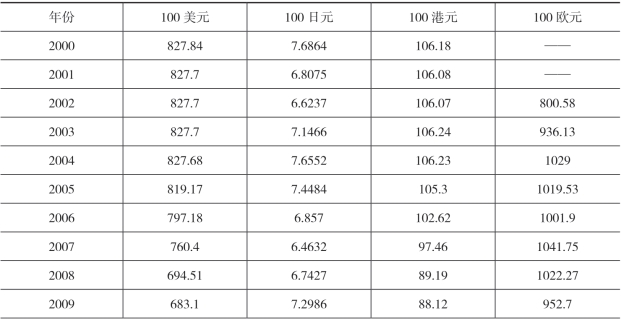

随着人民币离岸金融市场的建立, 中国中央银行对海外流通人民币的需求和流通速度的监测难度增大,对人民币流量的监管十分困难。人民币离岸金融中心的建立同样给非法活动带来了可乘之机,赌博、贩毒、洗钱等一系列活动都会通过跨境货币流动来完成。随着一些非法活动的出现,人民币离岸金融市场也会出现不正常的流动现象,汇率波动越来越频繁、幅度也越来越大。这不仅影响中国离岸金融中心的正常运行,也会给货币市场的监管带来很多工作上的困难。所以,要建立安全、健康、良性的离岸市场就要从监管做起,并且要认真解决反假币、反洗钱和打击非法势力等问题。从表4.4.3我们可以明显看出,2005年以后随着中国汇率政策逐步向国际开放方向靠拢,汇率的变动幅度逐步增加,实际上是进一步加大了中国现金、外汇的管理监测难度。

表4.4.3 2000—2017年人民币汇率 (年平均价, 单位:元)

续表

数据来源:国家外汇管理局。

(三)套利机制双刃剑

人民币离岸金融市场的建立将使中国经济与世界经济更加紧密相连。国际金融市场的任何波动都会对中国宏观经济产生影响,国外的机构投资者能更快捷地通过离岸金融中心影响中国经济。例如1997年的亚洲金融危机给中国带来的影响远没有邻国大,主要原因就是中国人民币当时还未与国际接轨,在内地相对闭塞的金融环境中监管体系还算完善,所以金融危机的连锁反应未能波及中国太深。人民币建立离岸金融中心以后,中国国内金融市场将逐步与国际接轨。那时,国内、国外投资者(包括热钱)如果看到人民币当期利率、汇率与远期利率、汇率存在可套利区间的话,必将进行套利活动,使离岸金融市场人民币的流动性增加。

尽管中国当前尚未完全放开建立人民币离岸金融中心,但已放开的贸易可以按人民币或其他不同货币结算。所以,存在人民币与外汇之间的投资资金的套利,一段时间跨境资金利用人民币与外汇之间存在的差价进行套利。中国人民银行网站数据显示,从2012年11月起,中国香港离岸市场美元兑人民币汇率CNH 持续高于内地市场美元兑人民币汇率CNY,这就可以明显地看出内地市场美元价格更高,它们之间就存在着必不可少的套利区间。具体做法就是内地通过出口香港将美元汇入内地换得更多的人民币,通过从香港进口,支付人民币,再将人民币汇入香港。由于内地的货币发行机制实质就是汇率机制,货币发行机制和汇率机制事实上是统一的,只要两地的人民币与外汇之间的套利区间持续存在,则外汇的投机行为就会创造出大量的货币流动性。

虽然人民币在岸与离岸市场的定价机制基本相同,但其价格之间却存在比较明显的差异。两者之间存在差异就会导致投机与套利的产生,导致这种现象发生的根本原因是:首先,人民币汇率制度缺乏弹性,相信未来汇率波动的区间仍将扩大;其次,随着人民币离岸金融中心落实工作的逐步推进,在岸或是存在于国际市场的人民币逐步流入中国香港市场,另外虚假贸易的增大和外汇占款的流入也是导致价格差异的原因。

套利区间的存在将刺激短期投机性资本的流动,从而影响宏观经济的稳定。金融监管体系将迎来前所未有的考验。

总的来说,建立一个健康的离岸金融中心需要在宏观政策上与监管力度相适应,加大对于投机资金的监控,以保证中国离岸金融中心市场的稳定。在稳定的前提下,给中国经济带来实际的效益。

有关金融中心论的文章

中国人民币离岸金融中心的建立已经迈出了一小步,在香港开展了人民币离岸的相关业务,且业务规模也与日俱增。将香港建设成为人民币离岸金融中心有着独特的优势。因此,人民币离岸金融中心市场的建立势在必行,但是要登陆欧美发达国家,还为时尚早。而对于中国香港乃至于东南亚地区,无论是从地理因素还是经济因素考虑,都是建立人民币离岸金融中心的合适位置。......

2023-07-19

某一国货币离岸金融中心的形成,标志着该国货币已经开始走向全面国际化。人民币离岸金融中心是指在中国境外从事人民币存贷款业务的金融中心市场。2012年11月30日,法国央行行长诺亚在香港的一个论坛上表示,希望巴黎能成为人民币离岸金融中心。1999年政府暂停人民币离岸业务。2015年第三季度,人民币汇率中间价逐渐得到完善。......

2023-07-19

缺乏境外人民币交易市场,更加剧了外汇储备风险,无法对冲释放。为了提高中国经济自主能力,保护中国民族企业,发展人民币离岸金融交易已经成为一项重要任务。人民币国际化后,能够广泛提升中国出口企业的出口数量,带动经济快速发展。国外市场的热钱,通过虚假贸易的途径流入中国建立的离岸金融中心市场,增加了中国离岸金融市场风险。......

2023-07-19

国际离岸金融中心兴起于20世纪的50年代并一直发展至今。目前,开曼群岛、巴拿马、英属维尔京群岛、百慕大等国家和地区都是全球比较著名的国际离岸金融中心。由于离岸金融中心极其诱人的税收减免政策,这些金融机构或公司聚集在该地区。......

2023-07-19

正如全球其他离岸国际金融中心一样,人民币离岸中心的建立也会触及国家制度建设以及离岸国经济、金融监管等诸多方面。除了遵守巴塞尔协定,发挥离岸中心所在地政府监管职能也是很好的管控方式。良性的离岸市场应当允许投机套利的发生。例如规定离岸政府当局要实行有关强硬政策,保证人民币离岸业务合理有序地开展,并且不能做出有损中国金融改革和稳定的措施,要配合中国相关的货币政策实施,等等。......

2023-07-19

从我国目前学术界的讨论看,各个区域的学者都对选择本区域作为离岸金融中心进行了比较充分的论述,为了使本书更客观和合理,我们暂不讨论关于离岸金融中心区域的选择问题。内外业务分离型这种模式在离岸金融中心建设之初,是需要国家的相关政策扶持的。结合目前我国对外汇监管方面的严格规定可以知道,我国大陆推进离岸金融中心建设的最佳选择就是在前期采用这种模式。......

2023-07-19

定位上海自由贸易区离岸金融市场依靠自身的经济优势、地理位置优势、政策优势,将目标设立为打造世界性金融中心。发展模式选择上海自由贸易区离岸金融市场选择的是内外分离型。上海深厚的金融城市历史积淀为现代上海国际金融中心的建设与崛起提供了市场基础、历史声誉、经验与信心。各级政府及有关部门先后制定出台的一些优惠政策也成为上海离岸金融中心建设的重要推动因素。......

2023-07-31

离岸金融中心的发展有对国际资本市场有利的一面。当然离岸金融中心的出现也会有消极的影响。其次,国际社会逐渐对避税港型离岸金融中心为逃税漏税以及犯罪组织提供“洗钱”渠道而感到强烈不满。例如,2000年6月21日,反洗钱国际组织“金融行动特别工作组”宣布,将巴哈马、开曼群岛、巴拿马等离岸金融中心列入打击洗钱活动合作不力的国家和地区名单。......

2023-07-19

相关推荐