第五步,由中立的信用评级机构对SPV拟发行的资产支持证券进行信用评级。资产证券化运作的一般流程如图1-7所示:图1-7资产证券化运作一般流程3.资产证券化的核心要素标准的资产证券化包含三个核心要素,分别是真实出售、破产隔离和信用增级。真实出售与否对证券化交易会计和税收的处理影响巨大。资产证券化产品实践中采取的信用增级措施包括内部信用增级和外部信用增级两类。......

2023-07-17

杠杆租赁是美国首先发展起来的一种高级租赁形式,随后在澳大利亚、新西兰、日本等国家得到很大发展。在这种形式下,出租人没必要出所有设备款,只需投资购置租赁物所需款项的20%—40%,就可以拥有设备的所有权,享受如同对设备百分之百投资的同等税收待遇。而剩余的60%—80%的设备款则由银行、保险公司和证券公司等金融机构提供不可追索的借款,但必须要求出租人以设备第一抵押权、租赁合同和收取租金的受让权作为担保。购置成本的借贷部分称之为杠杆,通过这一财务杠杆的作用,充分利用政府提供的税收好处,使交易各方,特别是使出租方、承租人和贷款方获得一般租赁所不能获得的更多的经济利益。杠杆租赁有效降低了投资者的投资成本和融资成本,是现代国际大型器械使用中经常出现的一种租赁方式。然而,杠杆租赁交易也在运行中暴露出一些问题:租赁机构在购买大型器械时产生资金瓶颈的问题;项目公司对新机器的使用可能并不能带来预想的效益,造成租金难以支付;租赁机构银行贷款无法偿还;等等。由此,杠杆租赁资产证券化这一有效的规避风险方式成为必要。

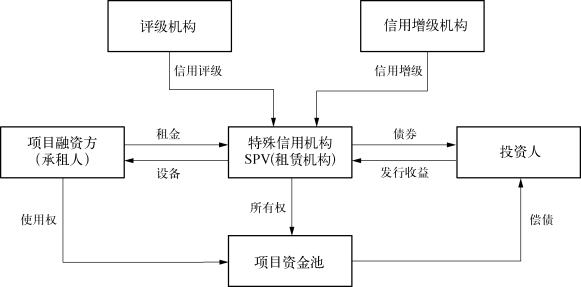

杠杆租赁资产证券化的业务流程:

图4-5 杠杆租赁证券化交易结构

第一,以项目资产为基础,确定资产证券化目标,选择一系列杠杆租赁资产,以其预期产生的未来现金流组成资产池。这要求项目资产应该是稳定、可靠、低风险和具有一定预测性的。

第二,组建特设信托机构SPV(Special Purpose Vehicle)。项目公司(承租方)与SPV签订租赁协议,SPV只需投资租赁设备购置款项20%—40%的金额,即可在法律上拥有该设备的完整所有权,享有如同对设备100%投资的同等税收待遇,而剩余的60%—80%的设备款则由银行、保险公司和证券公司等金融机构提供不可追索的借款。

第三,信用评级和增级。通过信用评级可以大幅度地提高交易的信用透明度,有利于增强投资者的信心,吸引投资者投资。信用评级越高,证券的发行成本越低。

第四,SPV委托专门的机构发行证券。SPV应根据租赁机构的要求和证券化资产的特点,以追求成本最小化为原则,选择最适宜的方式进行融资。

第五,偿债。SPV委托托管银行管理收取的租金,并在证券收益日将资金划转给相应的投资者,依靠证券化资产的未来现金流偿还所发行证券的本息。

在本结构中省略了计划服务机构、托管银行等,只是呈现最核心的结构。

2.参与要素

(1)项目资产承租人

承租人通过签订租赁合同的方式从SPV手中获得项目资产的使用权,而在杠杆租赁资产证券化中,可以是一系列不同的项目资产,整合在一起,支付租赁费作为使用项目资产的报酬。由于在结构中充分考虑了特殊目的实体的税务好处,所以与直接拥有项目资产的融资模式比较,项目投资者可以获得较低的融资成本。

(2)特殊信用机构SPV

在杠杆租赁资产证券化中的SPV不同于传统的资产证券化中的SPV,此处,SPV不仅仅要管理基础资产发行证券,而且还担当了租赁机构,运用杠杆租赁的结构获得项目设备的所有权,再把设备租赁给承租人,收取的租金用来偿还购买设备的60%—80%的设备贷款以及所发行的证券的收益。

(3)债务参加者(其数目多少由项目融资的规模决定)

债务参加者一般为普通的银行和金融机构。债务参加者以对股本参加者无追索权的形式为被融资项目提供绝大部分的资金(一般为60%—80%)。由债务参加者和股本参加者所提供的资金应构成被出租项目的全部或大部分建设费用或者购买价格。通常,债务参加者的债务被全部偿还之前在杠杆租赁结构中享有优先取得租赁费的权利。

(4)证券公司

SPV委托证券公司对证券的发行并对证券进行有效促销,以确保证券发行成功。在公募发行方式下,证券公司作为包销人,从发行人那里买断证券,然后进入二级市场对证券进行销售。在发行私募证券时,证券公司作为SPV的销售代理人,为其成功发行证券提供服务,证券公司还在证券化结构设立阶段扮演融资顾问的角色。

(5)信用增级机构

在进行资产证券化过程中,除了基础租赁资产或租赁项目资产的债权作担保外,还需信用增级机构提供额外信用支持,以借此减少证券化发行的整体风险,提高证券化产品的资信等级,从而降低发行的成本。

(6)信用评级机构

信用评级机构通过对被证券化的租赁资产未来产生现金流量的能力进行评估,以此判断可能给投资者带来的违约风险。当然对基础资产进行初次的评级后,评级机构还会持续地对其进行跟踪监督,及时发现新的可能影响其评级的结构的因素。评级机构只针对其剥离出来的优质租赁资产,从而为融资租赁企业进行证券化融资提供了便利。

(7)服务商

服务商也可以称为计划服务机构,其职能是对租赁生产项目及其所产生的现金流量进行监理和保管,负责收取租赁资产到期的租金,并对过期欠租进行催收,确保资金及时、足额到位。其次,服务商另一个职责是定期向受托管理机构和投资者提供有关特定租赁资产组合的财务报告。

(8)受托管理机构

这也是我们通常所说的托管银行,服务商按期从承租人处收取证券化租赁资产的租金存入SPV账户,由受托管理机构向投资者支付本金和利息,并将剩余收益支付给租赁公司,受托管理机构对服务商进行监督,确保财务报告真实披露给投资者。

有关结构化融资工具案例分析的文章

第五步,由中立的信用评级机构对SPV拟发行的资产支持证券进行信用评级。资产证券化运作的一般流程如图1-7所示:图1-7资产证券化运作一般流程3.资产证券化的核心要素标准的资产证券化包含三个核心要素,分别是真实出售、破产隔离和信用增级。真实出售与否对证券化交易会计和税收的处理影响巨大。资产证券化产品实践中采取的信用增级措施包括内部信用增级和外部信用增级两类。......

2023-07-17

目前天津港的融资租赁业务中飞机和船舶租赁占绝大部分。飞机和船舶的比较昂贵,不仅占用租赁公司的资金,而且给租赁公司带来比较大的风险,那么就有必要引入杠杆租赁资产证券化,盘活设备款。对于基础资产的基本要求和租赁资产证券化的基础资产要求类似。之后,若资产池产生的现金流收入仍有剩余,则将剩余放入现金储备账户,以对证券的偿付提供保障。租赁资产证券化的交易过程到此结束。......

2023-07-17

住房抵押贷款支持证券在该阶段诞生,由此揭开了资产证券化市场的序幕。目前我国资产证券化市场已经形成了证监会监管下的企业资产证券化产品与银监会监管下的银行信贷资产证券化产品并存的格局。近来政府和监管部门开始充分意识到发展资产证券化市场的重要性和必要性,并着手推进相关的工作进程。这意味着如果FMCC通过表内融资的手段,将付出相对较高的融资成本;而如果通过资产证券化进行融资,成本相对较低。......

2023-11-30

1.发起人租赁公司选择要证券化的租赁资产或债权“真实销售”给特殊机构SPV,其职能就是选择要进行证券化的资产并进行捆绑组合,并将其销售。7.受托管理机构服务商按期从承租人处收取证券化租赁资产的租金存入SPV账户,由受托管理机构向投资者支付本金和利息,并将剩余收益支付给租赁公司,受托管理机构对服务商进行监督,确保财务报告真实披露给投资者。......

2023-07-17

投资者或特别目的公司可以通过银行贷款、企业债、项目收益债券、资产证券化等市场化方式举债并承担偿债责任。资产证券化成为PPP模式下可以选择的重要融资方式。......

2023-07-17

所谓房屋承租人的优先购买权,是指在租赁合同存续期间,当出租人出卖租赁物时,承租人在同等条件下,依法享有优先于其他人购买的权利。不久,慕容复以其房屋优先购买权受侵害为由,将虚竹和段誉告上法庭,请求法院判决二人之间灵鹫宫房屋买卖合同无效。但请求确认出租人与第三人签订的房屋买卖合同无效的,人民法院不予支持。承租人未尽妥善保管义务,造成租赁物毁损、灭失的,应当承担损害赔偿责任。......

2023-07-25

1.交易结构宁波银行作为发起机构,将持有的个人消费信用贷款业务项下的信贷资产委托给作为受托机构的国元信托,由国元信托设立永盈2015年第一期消费信贷资产支持证券信托。在此之前由商业银行发起的资产证券化产品,其基础资产都是企业贷款,且均为静态池。次级档规模2.591 6亿元,厚度占比7.01%,次级证券在各优先档全部清偿之前,可享受每年不超过6%的期间收益。......

2023-07-17

相关推荐